[뉴스스페이스=김희선 기자] 커피 전문 프랜차이즈 투썸플레이스(대표이사 문영주)가 2년 연속 최대실적을 거뒀음에도 잦은 가격인상을 단행해 소비자들로부터 '그리드플레이션' 기업이라는 비난을 받고 있다.

또 투썸플레이스의 지배기업이며, 지분 100%를 보유한 트리니티홀딩스코리아가 380억원 규모의 유상감자를 시행한 배경과 이유에 관심이 모아진다. 업계 전문가들은 안정적인 현금흐름을 활용한 대주주의 투자금 조기 회수라고 판단했다.

13일 금융감독원 전자공시시스템에 따르면, 투썸플레이스의 2024년 매출은 5200억원으로 전년(4801억원) 대비 약 8.3% 증가했다. 영업이익은 326억원으로 전년 260억원 대비 25.2% 증가했으며, 영업이익률은 6.3%로 전년 대비 0.9%p 상승했다. 당기순이익은 244억원으로 전년 대비 36.4% 증가했다.

이는 매출 증가와 비용 효율화의 결과로 분석된다. 지난해 투썸플레이스 소비자 매출은 전년 대비 11%, 동일 점포 매출은 7%, 신제품 매출은 62% 증가했다.

그러나 2년 연속 역대 최대 실적을 경신하면서도 정부 감시 약화를 틈타 3월에 가격인상을 단행한 것은 소비자 만족보다는 ‘지나친 수익만을 추구’하는 그리드플레이션(Greedflation)이라는 비판이 제기되고 있다.

투썸플레이스의 부채비율은 38.2%로 전년(39.5%) 대비 소폭 개선됐으며, 유동비율은 93.3%를 기록했다. 단기차입금은 0원으로 유동부채는 1576억원, 현금성자산은 454억원이다.

무형자산은 9228억원으로 전년 대비 약 2% 감소했으며, 이는 브랜드 및 프랜차이즈 관련 감가상각의 영향을 받은 것으로 보인다.

판매비와 관리비는 전년 대비 약 14.5% 증가했다. 주요 항목별로는 ▲임직원 급여 1020억원(13% 증가) ▲지급수수료가 약 528억원(8.7% 증가) ▲감가상각비가 약 409억원(2.2% 증가)으로 나타났다.

법정소송은 임대차 계약과 관련된 한 건이 진행 중이며 청구 금액은 약 1억2200만원이다.

특수관계자와의 자금거래는 지배기업인 트리니티홀딩스코리아(주)와 유상감자 형태로 약 380억원이 집행됐다. 내부적으로는 일부 직영점포에서 손상차손(3억원)이 발생했으며, 이는 매출 부진 및 점포 실적 저하에 기인한 것이다.

2024년 배당금은 지급되지 않았으며, 이익잉여금은 약 569억원으로 전년 대비 약 73% 증가했다. 주요 경영진에게 지급된 급여는 7.6억원이며, 퇴직급여는 약 1.7억원 등 경영진 보상금액은 총 9.3억원으로 집계됐다. 이는 전년 2.4억원보다 288%증가한 금액이다.

기업 재무분석 전문가는 "투썸플레이스는 매출 성장세를 유지하고 있지만 일부 점포의 실적 부진과 리스부채 부담이 잠재적 리스크로 작용할 가능성이 있다. 또 경쟁 심화와 소비 트렌드 변화가 향후 실적에 영향을 미칠 수 있다"며 "2022년 중국사업 철수는 해외시장에서의 경쟁력 부족과 현지화 전략 실패를 보여주는 사례로, 신규 사업 확장과 브랜드 강화 전략이 긍정적인 효과를 가져올 것으로 기대된다"고 전망했다.

이런 상황에서 투썸플레이스의 지배기업인 트리니티홀딩스코리아가 유상감자를 시행한 배경과 이유에 관심이 모아진다.

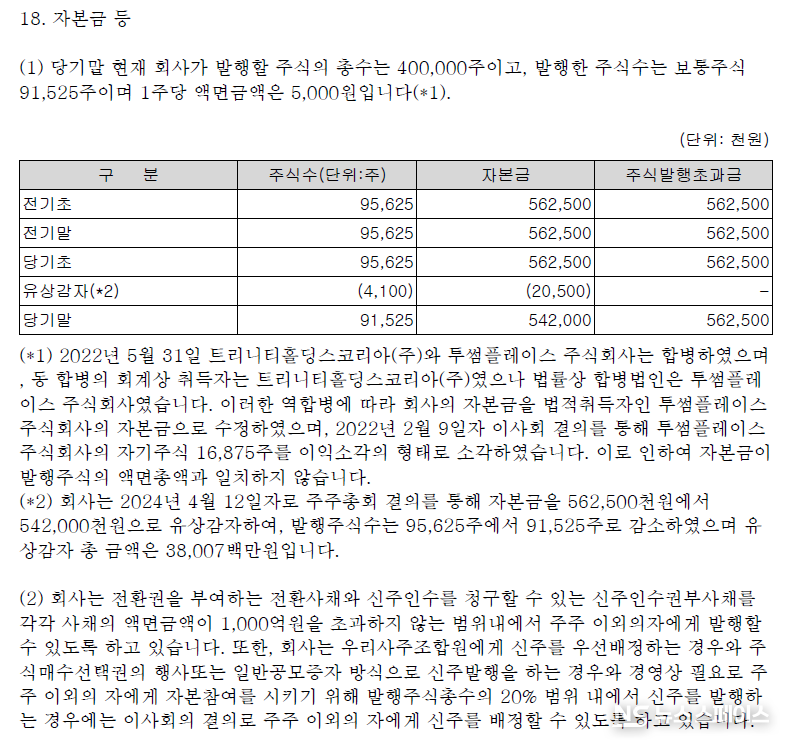

업계에서는 2022년 트리니티홀딩스코리아 역합병 이후 자본구조 재정비의 연장선으로 판단된다. 자본잉여금(기타자본잉여금)을 8898억원에서 8518억원으로 4.3% 감소시켜 초과자본을 정리한 것. 감자 규모는 발행주식 4100주(액면가 20.5억원)를 소각하며 트리니티홀딩스에 380억원을 현금으로 지급했다.

이는 트리니티홀딩스코리아가 100% 지분을 보유한 상황에서, 투썸플레이스의 안정적인 현금흐름(2024년 현금성자산 454억원)을 활용해 대주주에게 자금을 반환한 것이다. 즉 2024년 현금흐름표에서 재무활동 현금유출 619억원 중 380억원(61.4%)이 유상감자로 발생했으며, 이는 투자금 조기 회수 목적으로 볼 수 있다.

아울러 단기차입금이 0원으로 개선된 상황에서 유상감자를 실행함으로써 부채비율까지 38.2%로 개선했다. 무형자산(브랜드·프랜차이즈 계약 등) 비중이 92%에 달하는 점을 고려할 때, 유동성 확보 없이 자본효율성 제고에 집중한 것으로 보인다.

또 발행주식 수 감소(9만5625주 → 9만1525주)로 이론상 주당순자산가치(NAV)가 4.5% 상승하는 효과까지 발생했다.

기업 재무분석 전문가는 "초과자본을 대주주에게 환원함으로써 자본비용(cost of capital)을 낮추고 ROE(자기자본이익률) 개선을 도모한 전략적 자본 재배치의 일환"이라며 "특정 프로젝트 종료 후 자금을 모기업으로 회수해 신규 투자에 재투자하는 사례로 봐야 할 것"이라고 분석했다.

또 "다만 비상장 기업 특성상 그리고 100%지분을 보유한 트리니티홀딩스의 단독결정으로 진행돼 소수 주주 보호 메커니즘이 작동하지 않았다는 점, 감사보고서에 유상감자의 구체적 설명이 생략돼 내부거래의 적정성에 대한 추가검증 필요성 부분은 아쉬움으로 남는다"고 지적했다.